BSC khuyến nghị MUA đối với cổ phiếu DXG với giá mục tiêu 21,800 VND/cp dựa trên phương pháp định giá (1) RNAV cho các dự án dự kiến triển khai trong 5 năm tới, (2) P/B mục tiêu = 0.8x đối với mảng môi giới (DXS) với triển vọng phục hồi rõ rệt khi thị trường bất động sản bắt đầu ấm dần lên, nguồn cung và số lượng giao dịch cải thiện.

DXG ghi nhận hiệu suất âm -21.4% YTD, theo chúng tôi do phản ánh các yếu tố lo ngại về (1) vấn đề liên quan đến trái phiếu tại DXMN (công ty liên kết), (2) từ nhiệm chủ tịch HĐQT của người sáng lập Lương Trí Thìn, (2) Quyết định 2276/QĐ-XPHC của UBND tỉnh Đồng Nai đối với CTCP BĐS Hà An (công ty con) tại dự án Gem Sky World. BSC tin rằng các yếu tố rủi ro trên đã phản ánh vào giá và triển vọng kinh doanh của doanh nghiệp sáng hơn khi dự án trọng điểm DXH Riverside đã sẵn sàng triển khai.

LUẬN ĐIỂM ĐẦU TƯ

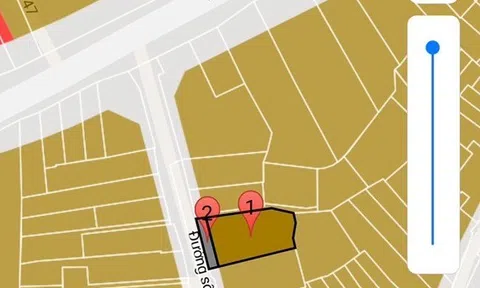

Cơ hội tái định giá và triển vọng kinh doanh tích cực khi dự án chủ lực DXH Riverside đã hoàn thành pháp lý, dự kiến mở bán 2025.

Doanh thu mở bán mới (presales) dự kiến phục hồi từ 2025 đạt 9,543 tỷ VND sau 2 năm không ghi nhận mở bán sản phẩm mới nào chủ yếu nhờ mở bán DXH Riverside và tái mở bán Gem Sky World;

Định giá hấp dẫn khi doanh nghiệp bắt đầu bước vào pha phục hồi – DXG hiện đang giao dịch tại P/B 2025F = 0.99x – (1) thấp hơn mức P/B trung bình ngành hiện tại 1.3x cũng như (2) thấp hơn P/B trung bình ngành 1.15x trong pha phục hồi trước đó 2014-2015 dù bối cảnh hiện tại của ngành BĐS lành mạnh hơn;

DỰ BÁO KẾT QUẢ KINH DOANH

Năm 2024: BSC dự báo DTT và LNST-CĐTS của DXG lần lượt đạt 4,722 tỷ VND (+27% YoY) và 265 tỷ VND (+54% YoY) chủ yếu đến từ bàn giao toàn bộ các sản phẩm còn lại tại Opal Skyline và một phần Gem Sky World đã bán.

Năm 2025: BSC dự báo DTT và LNST-CĐTS của DXG lần lượt đạt 3,147 tỷ VND (-33% YoY) và 224 tỷ VND (-16% YoY), tương đương P/B fw = 0.99x. KQKD 2025 tăng trưởng âm chủ yếu do khoảng trống bàn giao, chỉ ghi nhận đóng góp từ dự án Gem Sky World trong khi DXH Riverside được kỳ vọng đủ điều kiện bàn giao từ 2026.

RỦI RO

Rủi ro giảm giá: giá mở bán mới và thời điểm mở bán tại Gem Sky World, DXH Riverside không như kỳ vọng ảnh hưởng đến định giá RNAV và dự phóng;

Thành viên cập nhật ngày 3/3/2021: VCBS khuyến nghị MUA

Với tình hình kinh doanh tốt và triển vọng khả quan năm 2021, VCBS khuyến nghị MUA cổ phiếu DXG với giá mục tiêu 28.200 đồng/CP, hơn 20% so với giá đóng cửa ngày 2/3/2021.

Các cơ sở để đưa ra khuyến nghị trên gồm:

1. Kỳ vọng doanh thu – lợi nhuận tăng đột biến trong năm 2021: Trong năm 2021, kỳ vọng doanh thu của DXG ước khoảng 8.350-8.570 tỷ đồng, tương ứng với mức tăng trưởng gần gấp đôi so với cả năm 2020, LNST ước tính đạt khoảng 1.250-1.450 tỷ đồng (trong khi LNST năm 2020 ghi nhận lỗ 432 tỷ đồng) đến từ việc chào bán tốt dự án Gem Sky World và việc bàn giao dự án Opal Boulevard từ Q2/2021.

2. Trong trung hạn 2022-2024 kỳ vọng vẫn giữ đà tăng trưởng tích cực khi hiện tại DXG đang phát triển 04 dự án gồm (1) Opal Boulevard, (2) St. Moritz, (3) Gem Sky World-GĐ1, (4) Opal Skyline.

Theo kế hoạch 2021, DXG dự kiến sẽ chính thức mở bán thêm 05 dự án mới gồm (1) Opal Cityview, (2) tái khởi đông dự án Gem Riverside, Q3/2021, (3) Luxstar, Q3/2021, (4) Opal Skyview, Q4/2021 và (5) Opal Central park, Q4/2021. 3. IPO mảng môi giới bất động sản.

4. Trong dài hạn, quỹ đất lớn và vị trí tốt.

Agriseco & VNDirect & Rồng Việt

Agriseco & VNDirect & Rồng Việt

Agriseco Research

Agriseco Research

VNDirect & KBSV & Rồng Việt & SSI & BSC

VNDirect & KBSV & Rồng Việt & SSI & BSC